知らないとマズイFXの確定申告。

初めは難しく感じるかもしれませんが、慣れると大したことありませんのでここでしっかりと確認しておきましょう。

FXトレーダーならほぼ必須の確定申告

「確定申告」とは、1月1日から12月31日までの1年間に得たすべての所得の額、およびこれに対する所得税額を計算した確定申告書を税務署へ提出し、納税額の過不足を精算することをいいます。

税金が給与から源泉徴収される会社員や個人としての収入がない主婦の方などは、あまり確定申告をする機会がなかったりしますが、会社員でも主婦でもFXトレーダーなら話は別です。

FXには株式のような特定口座の「源泉徴収あり」という制度がありませんので、一定以上の利益が出た場合、自ら確定申告を行い、必要な納税額を算出して税金を納めなければなりません。当然これを怠れば脱税ということになります。

FXトレーダーのうち、確定申告が必要な人とは?

確定申告をする必要があるのは下記に該当する方々です。

| 職業 | 対象 |

|---|---|

| 自営業・自由業 | FXなどで得た所得が38万円を超える場合 |

| 主婦・学生 | |

| 会社員(給与収入額が2,000万円以下の給与所得者) | 給与所得や退職金以外の所得(FX含む)が20万円を超える場合 |

| 年金生活者(公的年金等の収入金額が400万円以下の方) | 公的年金等に係る雑所得以外の所得(FX含む)が20万円を超える場合 |

FXの税金は一律20.315%

出典:ZAI FX!

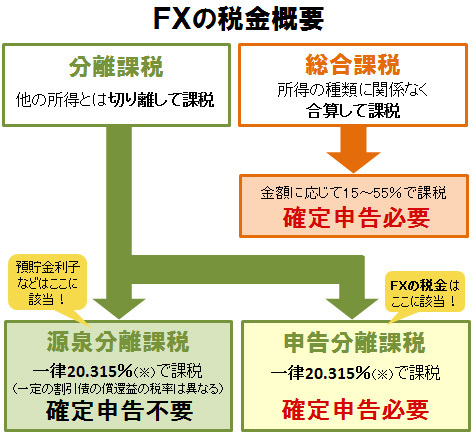

FXの場合は、10種類の所得のうち「雑所得」に分類され、課税方法は「分離課税」が適用されています。

さらに、分離課税の中でも一定の税率で自動的に所得税が徴収される源泉分離課税(預貯金利子など)ではなく、自分で確定申告する必要がある「申告分離課税」に分類されます。

FXの利益に対してかけられる税率は、算出した所得に対して一律20.315%(所得税15.315%・住民税5%)とされています。

元々の所得税、住民税合計の税率は20%なのですが、2013年~2037年は、所得税に対して2.1%の復興特別所得税が課されるため、期間中の税率は所得税、住民税合計で20.315%となります。

海外FXは総合課税

ここで注意しなければならないのは、同じFXでも海外FXは所得の種類に関係なく合算して課税される総合課税であるという点です。

海外FX業者は日本の金融庁の認可を受けていないので金融商品取引法に規定する店頭デリバティブ取引に該当しないというのが国税庁の見解です。

総合課税は6段階の累進課税となっており、税率は以下の通りです。

| 課税所得金額 | 税率 |

|---|---|

| 1,800万円超 | 50% |

| 695万円超~1,800万円以下 | 43% |

| 330万円超~695万円以下 | 33% |

| 195万円超~330万円以下 | 20% |

| 195万円以下 | 15% |

海外FXで得た利益は、同じ雑所得の総合課税の対象となる所得同士であれば、損益通算をすることができます。例えばアフィリエイトの利益と損益通算をすることもできます。

また海外FXの場合、後述する損失の繰越控除は認められていません。

所得税算出の計算方法

所得税算出の計算式は以下の通りです。

- 所得-経費-各種控除=所得税算出の元となる金額

- 所得税算出の元となる金額×税率=所得税

FXであれば利益から経費と各種控除を差し引いた上で20.315%の税率をかけて、実際の納税額が決まります。

経費

経費としては、取引手数料やセミナー受講料、書籍代などが認められると考えられます。専門家の中には家賃や光熱費の一部も認められるという意見もあります。

経費の範囲には具体的な定めがないため、実際に申請する際には管轄の税務署などに経費に該当するか否かを確認することをお勧めします。

所得

所得は、決済し、確定した為替差益とスワップ金利のことを指します。未実現の含み益やスワップ金利は所得には含まれません。

負けている時は「繰越控除」で損失を3年間繰り越せる

1年間のトレード成果がマイナスという時も「これだけ負けました」と確定申告しておくことで、来年以降、利益が出た場合に「繰越控除」を使った節税効果を期待することができます。

繰越控除を使えば、3年前までの損失額と当年に出た利益を相殺させ、納税額を少なく済ませることができるのです。

例えば2015年に300万円の損失が出た場合に確定申告しておけば、2016年、2017年、2018年にそれぞれ100万円ずつ利益が出たとしても、それぞれ2015年分の損失と相殺され、2016年、2017年、2018年分の利益はゼロとみなされます。

「損益通算」で納税額を減らせるケースも!

損益通算は一定期間内に発生した利益と損失について、所定の条件の下、異なる金融商品間でまるっと合算し、トータルでどれだけ利益が出ているか、または損失がでているかを算出する作業のことを言います。

FXの場合、株や投資信託との間で損益通算をすることはできませんが、店頭FX間ではもちろん、取引所FXであるくりっく365との間でも損益通算が可能なほか、CFDやバイナリーオプション、商品先物や日経225先物、TOPIX先物などデリバティブ系の他の商品とも損益通算することができるのです。

2015年分の確定申告にマイナンバーはいりません

2016年1月からはマイナンバー制度もはじまり、今回の確定申告からマイナンバーが必要なのかどうが気にしている方もいるのではないでしょうか?

結論から申し上げると、2015年(平成27年)分の確定申告に際してはマイナンバーの記載などは不要です。確定申告でマイナンバーが必要になるのは、2016年(平成28年)分からですので、手続き的には2017年(平成29年)2月から始まる確定申告の時からとなります。

確定申告はe-Taxが絶対オススメ

e-Tax(電子申告・納税システム)を利用すれば、確定申告書の作成から提出まですべてウェブ上で完結しますのでオススメです。

e-Tax(電子申告・納税システム)を利用するためには、事前に電子証明書(住民基本台帳カードや個人番号カード )を取得しておく必要があります。個人番号カードの導入が始まっていますが、住民基本台帳カードに組み込まれた電子証明書の有効期間3年以内であれば引き続き住民基本台帳カードもe-Taxで利用できます。

また電子証明書の読み込みのためにICカードリーダライタも必要です。対応機種はこちらで確認できます。

確定申告に必要な書類

税務署・国税庁のウェブサイトなどで取得する書類

- 申告書B第一表・第二表

- 申告書第三表(分離課税用)

- 先物取引に係る雑所得等の金額の計算明細書

- 申告書付表(先物取引に係る繰越損失用)(繰越控除を受ける場合)

自分で用意する書類

- FX会社から発行される「年間損益報告書」(FX会社によって名称は異なります)

- 経費の領収書

- 源泉徴収票(会社員の場合)

インヴァスト証券では、口座開設者限定で毎年「FX投資家のための賢い税金の本」(電子書籍)を提供してくれます。

本書では、FXの税金に関する疑問や、確定申告の書き方等、初めての方にも分かりやすく解説されているのでオススメです。

コメント