ミラートレーダーや選択型システムトレードの成否はストラテジー(売買プログラム)の良し悪しで決まります。

ここではFX自動売買のストラテジー(売買プログラム)の良し悪しを見る評価基準について解説しています。

FX自動売買のストラテジー評価基準

稼働期間

重要度:

ストラテジーが稼働している期間を示します。ストラテジーを評価する上で、ある程度稼働期間がないと判断することができません。たまたまなのか、実力なのかを判断するためには稼働期間が長ければ長いほど明確になります。

ペイオフレシオ

重要度:

一定期間の売買における、「平均利益を平均損失で割った数値」のことを言います。例えば平均利益が100pipsで平均損失が50pipsの場合、ペイオフレシオは2.0となります。

ただしペイオフレシオは勝率とセットで考える必要があります。下表はペイオフレシオ2.0のストラテジーAと0.5のストラテジーBの比較ですが、勝率を考慮するとペイオフレシオの低いストラテジーBのほうが優秀と言えます。

このようにペイオフレシオ単体でストラテジーの優劣を判断するのは難しく、勝率とセットで考えることでストラテジーの性質を理解するのに役立ちます(コツコツ利益を積み上げるタイプや勝率は低いが大きな利食いがあるタイプなど)。

| ストラテジーA | ストラテジーB | |

|---|---|---|

| 平均利益 |

100pips |

50pips |

| 平均損失 |

50pips |

100pips |

|

ペイオフレシオ (平均利益÷平均損失) |

2.0 |

0.5 |

| 勝率 |

30%(3勝7敗) |

80%(8勝3敗) |

| 損益(pips) |

-50 |

+100 |

損益(pips)

重要度:

指定した期間内の累計損益をpipsで表記したものです。「pips」はFX取引において使用される単位で、異なる通貨単位を共通の単位で表すことができますが、1pipあたりの損益金額が通貨ペアによって異なるので注意が必要です。

取引回数

重要度:

指定した期間内における累計取引回数です。「新規建て+決済」(1往復)で、1取引と数えます。

ストラテジーを評価する上で、ある程度取引回数がないと判断することができません。たまたまなのか、実力なのかを判断するためには取引回数が多ければ多いほど明確になります。

勝率

重要度:

一定期間の取引回数に対する実現益の回数を割合で表しています。勝率が高くても利小損大になっていては意味がないため、色々な項目と合わせてチェックする必要があります。

最大ドローダウン

重要度:

指定した期間内の、最大累積pipsから最低累積pipsの差(最大損失額)を表記したものです。

「このストラテジーは以前にこれぐらいの最大ドローダウンの経験があるから、もしかしたらこの先も同様のことがあるかもしれないので証拠金を多めに入れておこう」などリスク管理の参考として使うことが多い指標です。

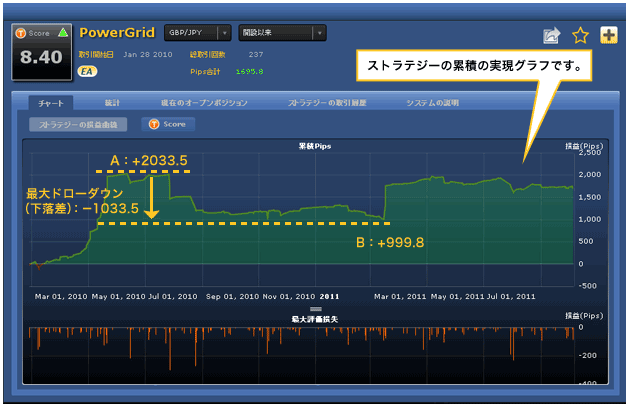

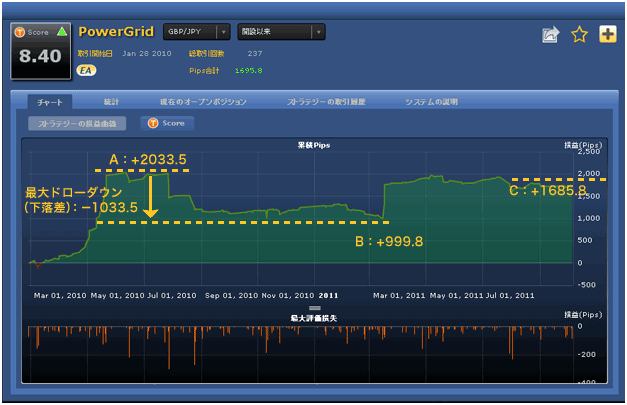

〔例〕 下記ストラテジーの最大ドローダウンは、「-1033.50」でした。

A地点:最大累積pips(+2033.3pips)- B地点:最低累積pips(+999.8pips)

=最大ドローダウン(-1033.5)となります。

A地点からB地点までこのストラテジーを選択していた人は、-1033.5pipsの損失が発生しました。

プロフィットファクター

重要度:

一定期間の売買における、「実現益の合計を実現損失の合計で割った数値」のことを言います(勝率100%の場合はゼロ)。

1以上であれば、実現損失の合計よりも実現益が多く、そのストラテジーは利益を出していると言えます。

トータルで考えたとき、実現益は大きいが実現損も多いストラテジーよりも、実現益が大きく実現損が小さいストラテジーの方が安心です。

プロフィットファクターの数値が大きいほど、小さい実現損で大きな実現益を得たストラテジーと言えます。

| ストラテジーA | ストラテジーB | |

|---|---|---|

| 実現益 |

4,000pips |

1,200pips |

| 実現損 |

3,000pips |

200pips |

|

プロフィットファクター (実現益÷実現損) |

1.33 |

6 |

| プロフィットファクタ-から見るストラテジーのイメージ | 大きな傷を負いながらも大きな獲物を得る | 損失は少なく、効率的な利益を積み上げる |

リスクリターン率

重要度:

累積損益(pips)を最大ドローダウンで割った数値のことです。

リスクリターン率は、どの程度のリスク(最大ドローダウン)がある中で得られたリターン(累積損益)なのかを示す指標です。

1を下回るストラテジーはリスクが大きい割にはあまり利益を出さないという判断ができるため、「1」以上のストラテジーを選択することをお勧めいたします。

リスクリターン率が高いものは、大きなドローダウンを経験しないで利益を得ることができ、リスクリターン率が小さいものは、実現益を得るために期間中に大きな損失が発生している、と見ることができます(勝率100%の場合はゼロ)。

〔例〕 下記ストラテジーのリスクリターン率は、「1.6倍」でした。

C地点:実現益(1695.8pips)÷最大ドローダウン(-1033.5pips)=1.6

T-Score

重要度:

T-ScoreはMirror Traderの開発元であるTradency社が売買結果を元に独自に評価している値です。

値は最大10となり、取引回数が50回以上のストラテジーに表示されていますが、算出方法は非公開となっていますので全く考慮する必要はありません。

コメント